作為全球最大的光伏應(yīng)用市場(chǎng),我國(guó)年度新增裝機(jī)量已經(jīng)連續(xù)數(shù)年位居世界第一,無(wú)論是制造業(yè)還是應(yīng)用端,中國(guó)以多個(gè)世界紀(jì)錄遙遙領(lǐng)先全球。但在這樣一個(gè)光伏發(fā)展如日中天的市場(chǎng),跟蹤支架作為一種可以直接有效提高發(fā)電量的技術(shù)類型,卻始終無(wú)法成為中國(guó)市場(chǎng)主流的支架類型。

根據(jù)GTM數(shù)據(jù)統(tǒng)計(jì),2020年全球跟蹤支架出貨44.38GW,同比增長(zhǎng)26%左右,但面對(duì)中國(guó)市場(chǎng)的出貨為2.49GW,僅占中國(guó)當(dāng)年地面光伏新增裝機(jī)的7.5%。

數(shù)據(jù)來(lái)源:GTM

一方水土養(yǎng)育一方人,獨(dú)特的市場(chǎng)環(huán)境也催生本土企業(yè)在各自的強(qiáng)勢(shì)領(lǐng)域持續(xù)發(fā)力,由于終端市場(chǎng)占比始終不溫不火,中國(guó)的跟蹤支架企業(yè)也始終難敵海外巨頭,全球TOP 10跟蹤支架企業(yè)中,僅有兩席為中國(guó)企業(yè),2020年出貨量合計(jì)占比尚不足15%。

進(jìn)入“十四五”,國(guó)內(nèi)新能源市場(chǎng)環(huán)境發(fā)生了巨大的變化。補(bǔ)貼時(shí)代的結(jié)束,帶領(lǐng)中國(guó)光伏市場(chǎng)正式進(jìn)入較量度電成本的關(guān)鍵時(shí)期;另一方面,在走向平價(jià)的“十四五”,雙碳帶火的光伏產(chǎn)業(yè)亦面臨著多樣的“花式”配套,隨之給系統(tǒng)成本帶來(lái)了巨大壓力,在系統(tǒng)端仍然期盼可以降低初始建造成本、提升系統(tǒng)發(fā)電量、優(yōu)化運(yùn)維等技術(shù)路線出現(xiàn)。面對(duì)新的市場(chǎng)環(huán)境,跟蹤支架能否在這個(gè)最大的光伏應(yīng)用市場(chǎng)“站”穩(wěn)腳跟?

轉(zhuǎn)變:從系統(tǒng)的角度看跟蹤支架

根據(jù)GTM統(tǒng)計(jì)數(shù)據(jù),國(guó)內(nèi)目前跟蹤支架的市占率不足10%,遠(yuǎn)低于歐美國(guó)家。一方面,這固然有政策環(huán)境以及歷史因素帶來(lái)的影響,在光伏裝機(jī)量快速提高的“十三五”時(shí)期,補(bǔ)貼時(shí)代下,合理利用小時(shí)數(shù)與與限電成為限制跟蹤支架應(yīng)用的最大障礙,多發(fā)的電量只有平價(jià)上網(wǎng)、電力市場(chǎng)交易以及限電三條路徑可以選擇。

在發(fā)電量與初始投資的機(jī)會(huì)成本選擇中,后者仍然是大部分業(yè)主的最優(yōu)解。“業(yè)主沒(méi)有增發(fā)電量的意識(shí),因?yàn)槎喟l(fā)的電量換不來(lái)收益”,一位熟悉國(guó)內(nèi)跟蹤支架市場(chǎng)情況的行業(yè)人士介紹到。

另一方面,從國(guó)內(nèi)第一批批量應(yīng)用跟蹤支架的特許權(quán)項(xiàng)目到近年來(lái)陸續(xù)發(fā)生的事故,仍然是跟蹤支架市場(chǎng)應(yīng)用上空尚未驅(qū)散的“陰云”。

“對(duì)于國(guó)內(nèi)的光伏電站投資來(lái)說(shuō),跟蹤支架一般僅僅意味著初始投資以及運(yùn)維風(fēng)險(xiǎn)的增加,行業(yè)還是缺少?gòu)南到y(tǒng)角度去考慮成本的思路方式”,上述人士補(bǔ)充道,但是這種邏輯需要變化一下了。

“變化”的背景是進(jìn)入“十四五”之后,國(guó)內(nèi)光伏電站的投資環(huán)境、開(kāi)發(fā)邏輯以及市場(chǎng)格局正發(fā)生著變化。一方面,國(guó)內(nèi)光伏電站終端已然形成以大基地、整縣推進(jìn)以及常規(guī)建設(shè)指標(biāo)并行的開(kāi)發(fā)格局,同時(shí)央國(guó)企加速進(jìn)入光伏電站投資市場(chǎng)。火爆的開(kāi)發(fā)行情背后,光伏電站投資所承擔(dān)的非技術(shù)成本也在快速上升,無(wú)論是目前各地盛行的產(chǎn)業(yè)配套還是儲(chǔ)能配比,以及未來(lái)將要承擔(dān)的電力系統(tǒng)調(diào)峰成本等,都是光伏產(chǎn)業(yè)勢(shì)必要承受的時(shí)代重任,在背負(fù)越來(lái)越的附加任務(wù)之后,降本仍然是行業(yè)當(dāng)下的首要任務(wù)。

另一方面,在上述背景下,發(fā)電量取代補(bǔ)貼與限電,已然成為投資邊界中最為敏感的關(guān)鍵詞,全生命周期的發(fā)電量與項(xiàng)目收益率息息相關(guān)。在光伏行業(yè)出現(xiàn)突破性技術(shù)之前,大尺寸組件、雙面、跟蹤支架是行業(yè)公認(rèn)的提高發(fā)電量的主要方式。其中,前兩者是從產(chǎn)品提效,跟蹤支架則是從系統(tǒng)降本。相比于前兩者,跟蹤支架的市場(chǎng)占比最低,但是在提高發(fā)電量增益、提高系統(tǒng)效率方面,跟蹤支架并不遜色。

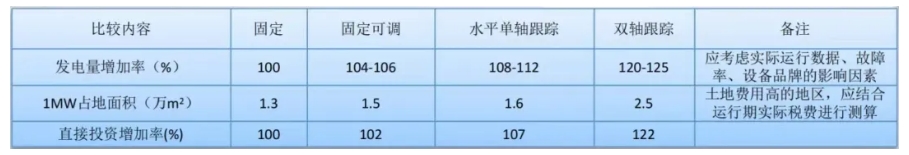

根據(jù)此前西勘院的一組測(cè)算數(shù)據(jù),跟蹤支架相比于固定支架增發(fā)電量范圍在4-25%之間,不過(guò)從該組數(shù)據(jù)也可以看到的是,直接投資增加率要低于發(fā)電量增加率的平均水平。

來(lái)源:西勘院

另外,根據(jù)天合光能在陜西銅川領(lǐng)跑者項(xiàng)目上的實(shí)證數(shù)據(jù),與固定支架相比,使用了天合跟蹤產(chǎn)品的陣列發(fā)電量首年增幅達(dá)到了11.6%。

責(zé)任編輯: 李穎