發(fā)展新能源汽車的最終目的是取代傳統(tǒng)燃油車。

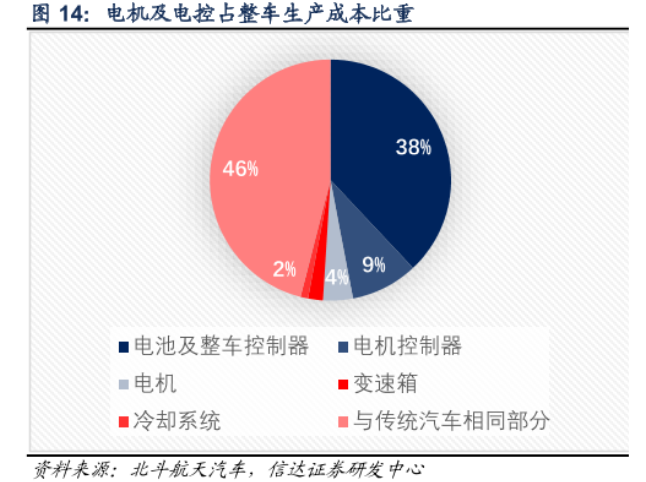

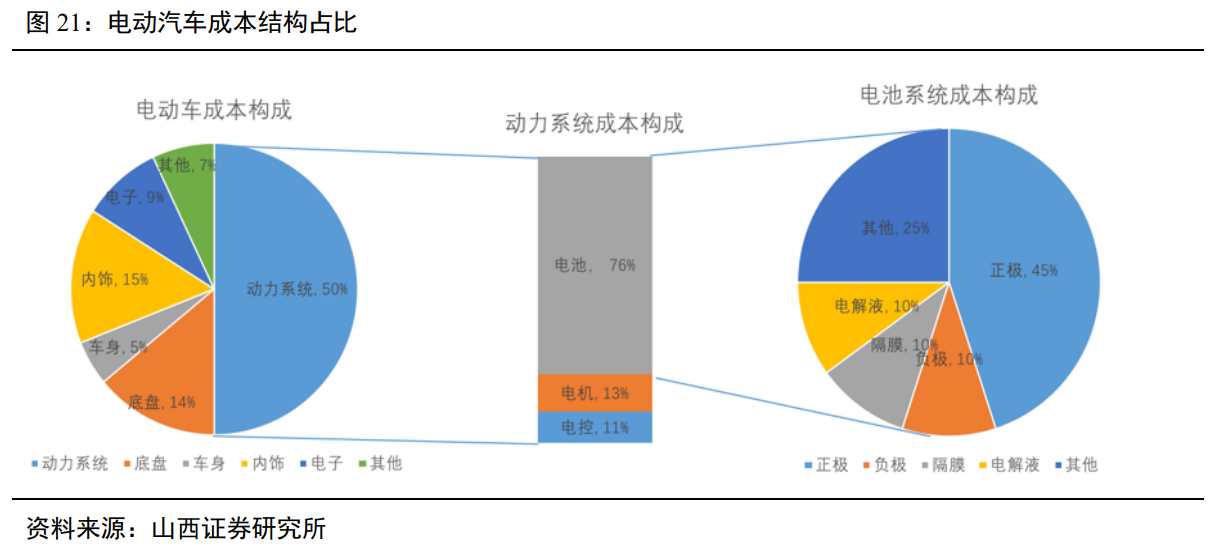

國(guó)內(nèi)70%的汽車售價(jià)都在15萬(wàn)以下,市場(chǎng)上主流的新能源車普遍都在20萬(wàn)以上。在新能源汽車的成本結(jié)構(gòu)中,有46%的成本與燃油車相同,這部分成本幾乎降無可降,而電池占比高達(dá)38%,還存在優(yōu)化的空間。因此,行業(yè)發(fā)展的核心在于電池的降本增效。

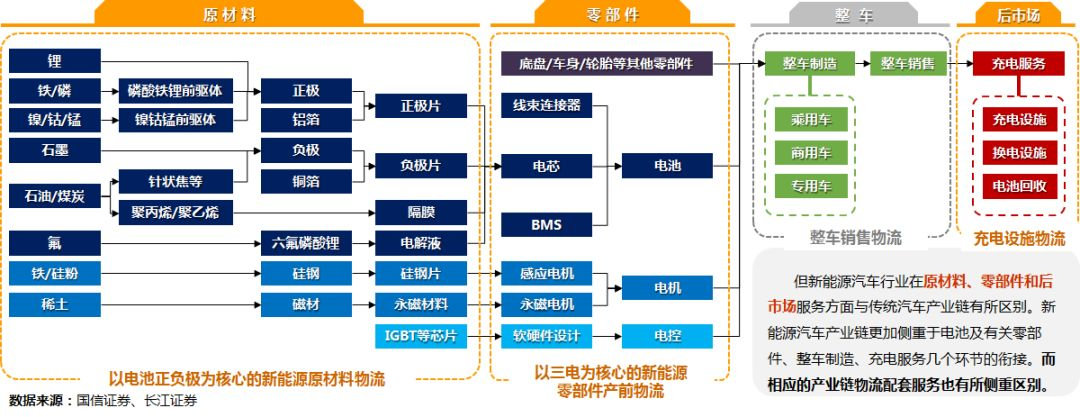

鋰電池廠商處于產(chǎn)業(yè)鏈的中游,逃不開上游鋰資源漲價(jià)的制約。如果新能源汽車的高端市場(chǎng)飽和后,電池廠商的漲價(jià)無法傳遞至下游時(shí),那么電池廠商將會(huì)受到上下游的雙重?cái)D壓,并最終走向內(nèi)卷化。

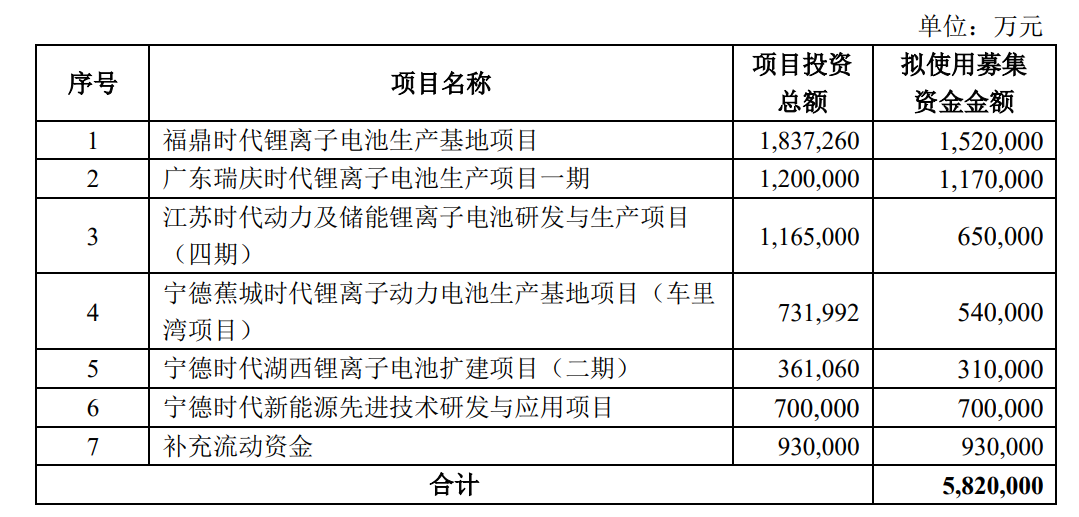

作為動(dòng)力電池的全球龍頭,寧德時(shí)代(477.000, -25.05, -4.99%)擬融資582億元擴(kuò)產(chǎn),背后的目的主要是為了維護(hù)自身市場(chǎng)份額,因?yàn)橹挥羞@樣才能維持資本市場(chǎng)給的高估值。否則,中航鋰電等公司的大幅擴(kuò)產(chǎn)會(huì)不斷攤薄寧德時(shí)代的市場(chǎng)份額,進(jìn)而影響到資本市場(chǎng)對(duì)公司的估值。

在碳中和這個(gè)全球大主題下,主要國(guó)家都在推行新能源汽車,而動(dòng)力電池作為產(chǎn)業(yè)鏈中最關(guān)鍵的環(huán)節(jié),各個(gè)主權(quán)國(guó)家為了保持自己產(chǎn)業(yè)鏈的完整性和安全性,會(huì)大力扶持本國(guó)的動(dòng)力電池企業(yè),因此,這是寧德時(shí)代在全球擴(kuò)張過程無法回避的政策風(fēng)險(xiǎn)。

那么,寧德時(shí)代能維持自己的市場(chǎng)份額和高估值嗎?

一、新能源汽車取代傳統(tǒng)燃油車,核心在于電池的降本增效

發(fā)展新能源汽車的最終目的是取代傳統(tǒng)的燃油車,在這個(gè)置換的過程中,新能源車企都會(huì)面臨保價(jià)減量和保量減價(jià)的問題。前者保持了高利潤(rùn)率,但銷量會(huì)很少,后者保持了高銷售量,但利潤(rùn)會(huì)降低。

能不能既保持高銷量,又保持高利潤(rùn)率?顯然是不可能的,甘蔗都沒有兩頭甜的。

按照周鴻祎的說法,中國(guó)70%的汽車價(jià)格在15萬(wàn)人民幣/臺(tái)以下。但是,當(dāng)前主流電動(dòng)車的售價(jià)都在20萬(wàn)人民幣以上。如果不能把價(jià)格下來,新能源汽車的天花板永遠(yuǎn)都是30%,而且還面臨著跑車、豪華型燃油車的競(jìng)爭(zhēng),要達(dá)到30%都絕非易事。

如果不能把新能源汽車的價(jià)格降下來,那么新能源汽車可能很久很久都無法完成對(duì)燃油車的取代。

在新能源汽車的成本結(jié)構(gòu)中,有46%的成本(車身、底盤、內(nèi)飾、輪胎、玻璃等)與傳統(tǒng)燃油車相同,這部分成本在燃油車時(shí)代一直都經(jīng)歷著激烈而殘酷的拼殺,幾乎已經(jīng)沒降無可降了。

新能源汽車成本占比最高的部分是動(dòng)力系統(tǒng),成本占比達(dá)到了50%,其中電池占到了整車成本的 38%,電機(jī)和電控的占比分別為6.5%和5.5%。

顯而易見的是,新能源汽車的降本之路只能指望在電池、電機(jī)和電控上了。如果未來智能駕駛系統(tǒng)技術(shù)成熟,那么自動(dòng)駕駛還會(huì)額外增加新能源汽車的成本,這也意味著新能源汽車將更難替代傳統(tǒng)燃油車市場(chǎng)。

動(dòng)力電池有些符合摩爾定律的特征,降本增效是行業(yè)永恒的主題,因?yàn)橛脩魧?duì)電池的續(xù)航能力是沒有上限的,這意味著電池企業(yè)需要不斷的增加資本開支才能維持競(jìng)爭(zhēng)力,否則就會(huì)面臨技術(shù)落后而被淘汰的命運(yùn)。

摩爾定律:摩爾定律是英特爾創(chuàng)始人之一戈登·摩爾的經(jīng)驗(yàn)之談,其核心內(nèi)容為:集成電路上可以容納的晶體管數(shù)目在大約每經(jīng)過18個(gè)月便會(huì)增加一倍。換言之,處理器的性能每隔兩年翻一倍。

反摩爾定律:反摩爾定律是Google前CEO埃里克·施密特提出的:如果你反過來看摩爾定律,一個(gè)IT公司如果今天和18個(gè)月前賣掉同樣多的、同樣的產(chǎn)品,它的營(yíng)業(yè)額就要降一半。IT界把它稱為反摩爾定律。

當(dāng)然,這對(duì)鋰電設(shè)備企業(yè)、上游礦產(chǎn)企業(yè)以及整個(gè)新能源汽車的的普及而言,是非常有利的,但對(duì)鋰電池廠商來說,可能并不是一個(gè)好生意。隔壁做光伏電池片的愛旭股份(13.310, -0.05, -0.37%)就是活生生的例子,上游受到原材料漲價(jià)的擠壓,下游受到需求的制約,同行有技術(shù)迭代的持續(xù)壓力和設(shè)備商的裹挾。

7月23日,愛旭股份發(fā)布業(yè)績(jī)預(yù)告,2021年上半年扣除非經(jīng)常性損益的凈利潤(rùn)預(yù)計(jì)虧損1.2-1.3億元,虧損原因也體現(xiàn)了光伏電池片環(huán)節(jié)的殘酷現(xiàn)狀:

“其一,原材料價(jià)格上漲使得公司生產(chǎn)成本增加。2021年上半年,受行業(yè)上游硅料價(jià)格快速上漲的影響,公司主要原材料硅片的采購(gòu)成本大幅提高,尤其是進(jìn)入二季度以來,硅片價(jià)格上漲速度加快,而電池片環(huán)節(jié)的成本壓力向下游客戶傳導(dǎo)較慢,使得主營(yíng)業(yè)務(wù)毛利率大幅下降。

其二,產(chǎn)業(yè)鏈價(jià)格的上漲抑制下游需求,公司產(chǎn)能利用率下降。2021年上半年,因?yàn)楣枇檄h(huán)節(jié)短期供需關(guān)系的不平衡,導(dǎo)致硅片供應(yīng)相對(duì)緊張,進(jìn)而也影響了公司產(chǎn)能利用率。在上游硅料價(jià)格持續(xù)上漲的推動(dòng)下,光伏產(chǎn)業(yè)鏈各環(huán)節(jié)價(jià)格普遍呈現(xiàn)上漲趨勢(shì),下游客戶觀望情緒加重,組件客戶提貨速度放緩,導(dǎo)致產(chǎn)銷量低于預(yù)期。”

鋰電池廠商同樣處于產(chǎn)業(yè)鏈的中游,逃不開上游鋰資源漲價(jià)的制約。與光伏不同的是,新能源汽車的有著更強(qiáng)的價(jià)格彈性,上游原料的漲價(jià)可以不斷向下游進(jìn)行傳遞,但如果新能源汽車的高端市場(chǎng)飽和后,電池廠商的漲價(jià)無法傳遞至下游時(shí),那么電池廠商將會(huì)受到上下游的雙重?cái)D壓,并最終走向內(nèi)卷化。

二、寧德時(shí)代融資582億擴(kuò)產(chǎn),保份額和保估值

理解寧德時(shí)代的估值,有必要回顧一下A股定價(jià)邏輯的變化。

自從滬深港通開通以來,A股就越來越具有美股的特征了。

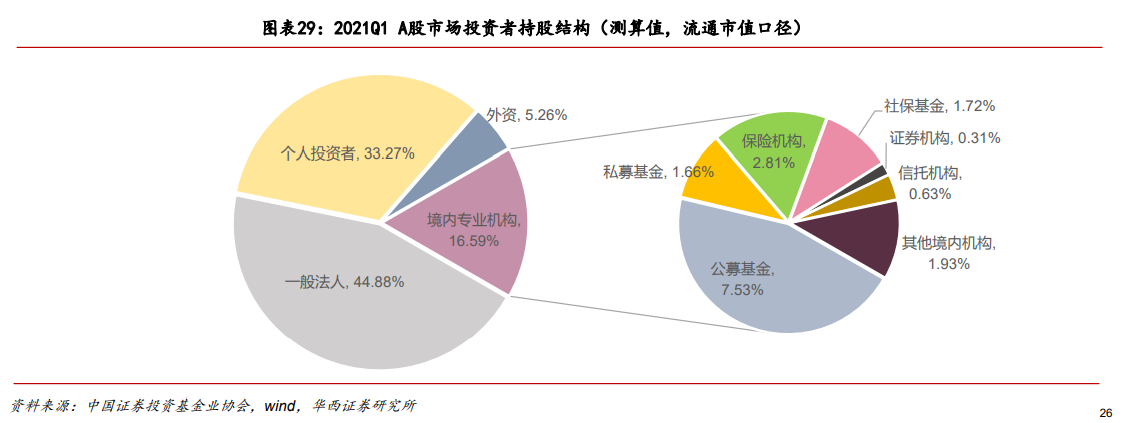

原因是因?yàn)橥赓Y不斷的涌入,讓A股的定價(jià)邏輯在悄然之中發(fā)生了變化。截至2021年一季度,央行數(shù)據(jù)顯示,境外機(jī)構(gòu)和個(gè)人持有境內(nèi)股票的總市值高達(dá)3.36萬(wàn)億,占A股流通市值的5.26%,其影響力超過了保險(xiǎn)機(jī)構(gòu)、社保基金、私募基金等機(jī)構(gòu),外資在A股有著舉足輕重的地位。因此,A股的定價(jià)必然會(huì)有著外資的定價(jià)特征。

外資定價(jià)的最好參考就是特斯拉。截至8月16日,在全球車企中,特斯拉以7100億美元的市值穩(wěn)居榜首,是豐田的2959億美元市值的2.4倍。如果單純的用汽車銷量、營(yíng)收、凈利潤(rùn)等數(shù)據(jù)對(duì)特斯拉進(jìn)行估值,根本就沒法兒對(duì)特斯拉當(dāng)前的估值進(jìn)行合理解釋。投資者更多的是將特斯拉視為一家行業(yè)領(lǐng)先的科技公司,公司股價(jià)受到電池成本、自動(dòng)駕駛系統(tǒng)和電動(dòng)汽車盈利能力優(yōu)勢(shì)的支撐。

無數(shù)頭鐵的空頭爭(zhēng)先恐后的做空特斯拉,但最后通通都敗下陣來,就連大空頭渾水的創(chuàng)始人都宣布投降了。馬斯克為了諷刺空頭,還特意推出了特斯拉做空者短褲(英文中“做空”和“短褲”都是Short)。

特斯拉做空者短褲 售價(jià)69.42美元

特斯拉給投資者最大的預(yù)期是自動(dòng)駕駛,未來特斯拉可以通過不斷的更新迭代自動(dòng)駕駛系統(tǒng)來賺錢。

7月,特斯拉官方在美國(guó)推出了全自動(dòng)駕駛(FSD)訂閱服務(wù),新用戶為每月199美元,而此前曾購(gòu)買過 Enhanced Autopilot(目前已停售)的用戶為每月99美元。8月16日,特斯拉又在當(dāng)?shù)貢r(shí)間周日發(fā)布了自動(dòng)駕駛系統(tǒng)測(cè)試版FSD Beta 9.2。

換句話說,投資者給特斯拉的高估值,是因?yàn)樘厮估瓱o可撼動(dòng)的行業(yè)地位,以及未來自動(dòng)駕駛的預(yù)期,而非單純的財(cái)務(wù)數(shù)據(jù)。

外資對(duì)寧德時(shí)代的定價(jià)也同樣有類似的特征,那就是對(duì)行業(yè)龍頭公司的高溢價(jià)。

截至8月14日,北向資金持有寧德時(shí)代14.07%的流通股份,市值高達(dá)734.36億元。如果算上通過其他渠道流入持有寧德時(shí)代的外資,那么外資實(shí)際持有的股份可能會(huì)更多。

2020年度,寧德時(shí)代實(shí)現(xiàn)營(yíng)業(yè)收入503億元,同比增長(zhǎng)9.9%;扣非后歸母凈利潤(rùn)42.6億元,同比增長(zhǎng)8.93%。

2020年,寧德時(shí)代鋰電池銷量46.84GWh,同比增長(zhǎng)14.36%,其中動(dòng)力電池銷量44.45GWh,同比增長(zhǎng)10.43%;動(dòng)力電池銷售收入394億元,同比增長(zhǎng)2.18%。

8月16日,寧德時(shí)代總市值11109億元,動(dòng)態(tài)市盈率為163.48倍,PB(市凈率)為17.07倍。

如果單看財(cái)務(wù)數(shù)據(jù),跟特斯拉一樣,同樣難以解釋寧德時(shí)代的高估值。那么可能要從寧德時(shí)代在動(dòng)力電池領(lǐng)域的行業(yè)地位來看了。

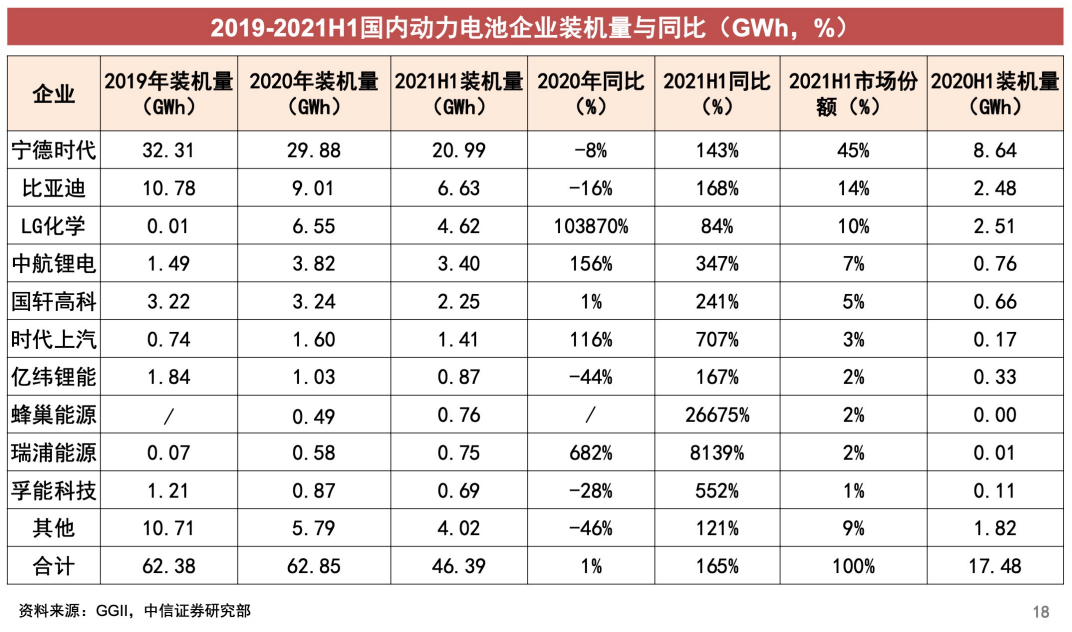

根據(jù)GGII的數(shù)據(jù),2019年、2020年、2021年上半年,寧德時(shí)代國(guó)內(nèi)的市場(chǎng)份額分別為51.8%、47.54%、 45.25%,寧德時(shí)代的市場(chǎng)份額均為第一,但市場(chǎng)份額在不斷下降。

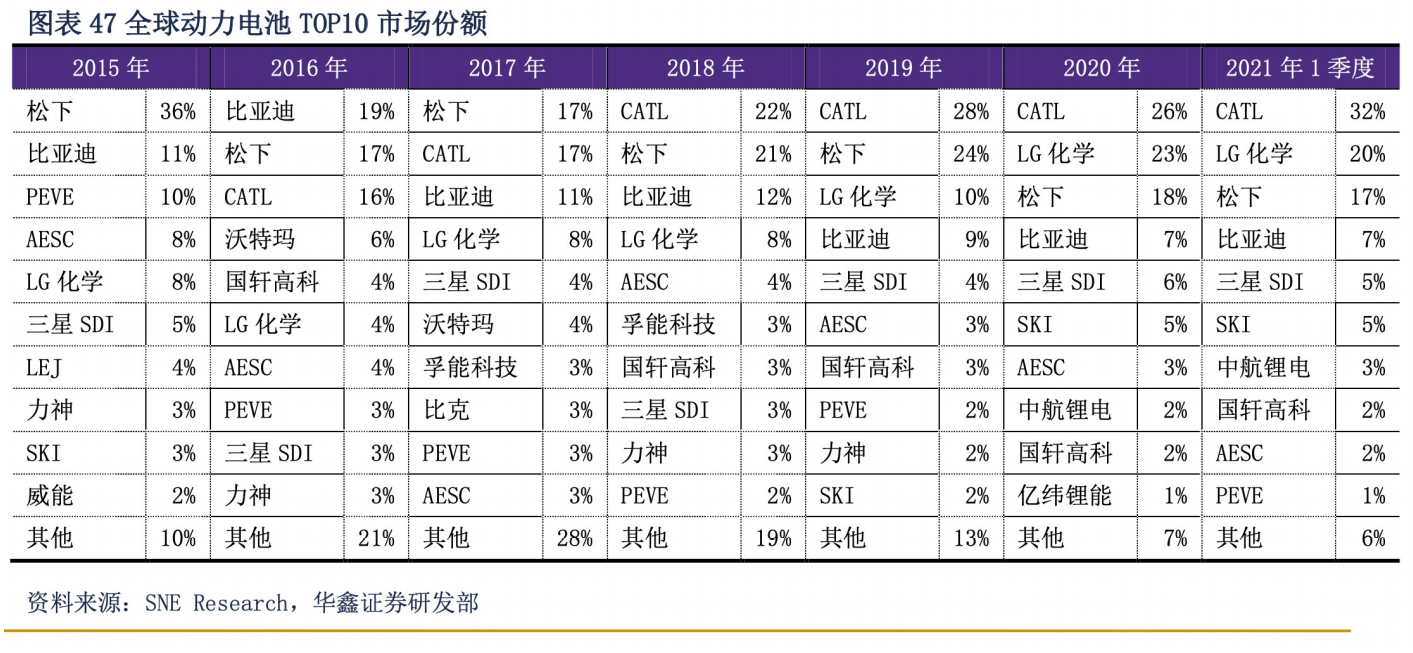

SNE Research的數(shù)據(jù)顯示,2019年、2020年、2021年一季度,寧德時(shí)代的全球市場(chǎng)份額為28%、26%和32%。

支撐寧德時(shí)代高估值的關(guān)鍵:1、行業(yè)快速增長(zhǎng),GGII預(yù)計(jì)2025年全球新能源汽車滲透率將提升至20%以上,未來5年年均復(fù)合增長(zhǎng)率可達(dá)42.7%,全球儲(chǔ)能電池未來5年年復(fù)合增長(zhǎng)率約為72.8%; 2、行業(yè)龍頭地位,寧德時(shí)代的市占率在中國(guó)和全球都是第1名,在行業(yè)高速成長(zhǎng)階段,較高的市場(chǎng)占有率更容易把握行業(yè)的紅利期,這也是資本市場(chǎng)給出高估值的重要因素。

寧德時(shí)代要維持當(dāng)前較高的估值水平,就必須維持自身行業(yè)地位,而市場(chǎng)份額則是第一標(biāo)準(zhǔn)。當(dāng)市場(chǎng)其他玩家拼命擴(kuò)產(chǎn)能時(shí),這就會(huì)不斷的攤薄寧德時(shí)代的市場(chǎng)份額,從而拉低資本市場(chǎng)對(duì)寧德時(shí)代的估值。

在國(guó)內(nèi),拼命擴(kuò)產(chǎn)能的玩命三郎就是中航鋰電。

中航鋰電是一家擁有國(guó)資背景的老牌鋰電企業(yè)。上一輪融資引入了廣汽、小米等產(chǎn)業(yè)投資者,以及紅杉等知名投資機(jī)構(gòu),目前正在進(jìn)行新一輪融資并計(jì)劃IPO。

GGII的數(shù)據(jù)顯示,2021年上半年,中航鋰電的動(dòng)力電池裝機(jī)量3.4GWh,市場(chǎng)份額7.33%,僅次于寧德時(shí)代、比亞迪(285.400, -14.62,-4.87%)和LG化學(xué),2025年規(guī)劃產(chǎn)能超過300GWh,如果產(chǎn)能全部落地,無疑會(huì)攤薄寧德時(shí)代的市場(chǎng)份額,進(jìn)而也會(huì)影響到資本市場(chǎng)對(duì)寧德時(shí)代的估值。

因此,寧德時(shí)代在無法阻擋同行擴(kuò)產(chǎn)的情況,利用當(dāng)前的行業(yè)領(lǐng)先優(yōu)勢(shì)融資582億擴(kuò)產(chǎn),以保住公司的市場(chǎng)份額和高估值,成為了當(dāng)前一種利益最大化的選擇。

在碳中和這個(gè)全球大主題下,主要國(guó)家都在推行新能源汽車,而動(dòng)力電池作為產(chǎn)業(yè)鏈中最關(guān)鍵的環(huán)節(jié),各個(gè)主權(quán)國(guó)家為了保持自己產(chǎn)業(yè)鏈的完整性和安全性,會(huì)大力扶持本國(guó)的動(dòng)力電池企業(yè),因此,這是寧德時(shí)代在全球擴(kuò)張過程無法回避的政策風(fēng)險(xiǎn)。

那么,寧德時(shí)代能維持自己的市場(chǎng)份額和高估值嗎?

責(zé)任編輯: 李穎